Ekonomide çıkmaz sokaklar, labirentlere karışıyor

Merkez Bankası'nın girdiği çıkmaz sokak, Hazine’nin labirentlerine karışacak görünüyor. Türkiye ise son 20 yılın en yüksek enflasyonu altında inliyor. Kapitalist birikim sürecinin bu coğrafyadaki yapısal krizleri kendilerini döviz krizi biçiminde açığa vurmaya devam ediyor, küresel koşullar kadar sürekli finansal kayıp hali de liralaşmanın bir türlü gerçekleşmediği ortamın ömrünü uzatıyor.

Yüksek enflasyon koşulları altında milyonlarca emekçi alım güçlerinin günden güne düştüğünü deneyimlerken, daha ziyade mülk sahibi ve sınırlı da olsa tasarruf yapmış bulunan toplum kesimleri birikimlerini koruma derdine düşmüş bulunuyorlar. Bu kaygan ortamda ve yavaşça sıkılaşan küresel finansal koşullar arka planında müdahale kapasitesi aşınmış bir Merkez Bankası, krizlere meyyal bir ekonomi yönetimi kaygıları artırıyor.

Ekonomi yönetimi duruma yanıt olarak yeni bir hamle kararı almış bulunuyor. Bireysel yatırımcılara yönelik enflasyon korumalı tahvilin eli kulağında. Ayrıntıları henüz kamuoyuyla paylaşılmamış finansal aracı son beş ayın çalkantılarını hatırladıktan sonra satır aralarından anlaşılabildiği kadarıyla ele alalım.

HEDEFLER NASIL ŞAŞTI?

İlk kez 2018’de dillendirilmiş bulunsa da resmi bir niteliğe 2021 ikinci yarısında kavuşmuş Yeni Ekonomi Modeli Türk lirasındaki değersizleşmeyi bir avantaja çevirme peşindeydi. Buna göre değer kaybı ihracat avantajına dönüşecek, finansman ihtiyacı hafiflerken düşük faiz ortamında yeni yatırımların önü açılacaktı. Bu seferki planın 2021 sonu ve yılbaşı itibarıyla ilk birkaç aylık hedefleri liranın değer kaybının sınırlı tutulması ve hızlı ihracat artışıydı 2021 planından 2022 kaosuna mı? Değersizleşme bir süreliğine kontrol altına alındı ancak dış ticaret açığında öngörülen azalma gelmedi.

Mart ayından sonra planların giderek şaştığını gördük. Bunun nedeni paranın değersizleşmesinin 2021 sonbaharında beklenenden ve istenenden fazla gerçekleşmiş bulunması, savaş ve gıda krizi koşullarıyla da birleşerek enflasyonu Albayrak ekibinin umduğundan çok daha yukarılara sıçratmasıydı. Söz konusu koşullar altında liralaşmanın sağlanması için devreye sokulan Kur Korumalı Mevduat bütün uğraş ve zorlamalara karşın (TL cinsi ve TL tutarına dönüştürülmüş yabancı para cinsi mevduat birarada hesaplanırsa) mayıs ayı başında toplam mevduatın yüzde 15’ine erişemedi.

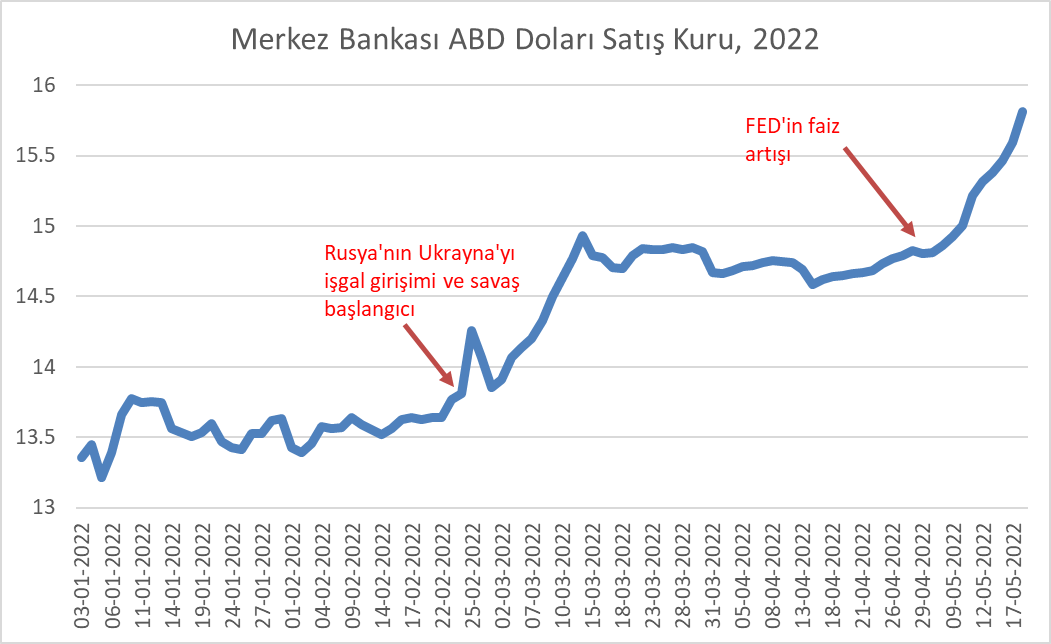

Mayıs ayı başında ABD Merkez Bankası faiz oranlarını yüzde 0.75 ila yüzde 1 aralığına çıkardı ve enflasyon kontrol altına alınana kadar artışların devam edeceği birkaç sefer vurgulandı. Bu gelişmeler ışığında kur seyrini aşağıdaki grafikte takip edebilirsiniz. Değişen küresel koşullar karşısında modelin kırılganlığı, liralaşmanın neden gerçekleşmediğini de anlatıyor.

ÇIKMAZ SOKAKTA, KÜRESEL BARIŞ PEŞİNDE MERKEZ BANKASI

Ne dediğini bilmez görünmekten vazgeçmeyen Hazine ve Maliye Bakanı, 17 Mayıs Salı günü Türkiye Katılım Bankaları Birliği Genel Kurulu'nda konuşurken enflasyonu “yüreğiyle halledeceğini” açıkladı. Bu açıklama yapıldığı sıralarda Türkiye Cumhuriyet Merkez Bankası (MB) aslında olmayan rezervleri harcayarak dövizdeki sıçramayı hafifletme uğraşını devam ettiriyordu.

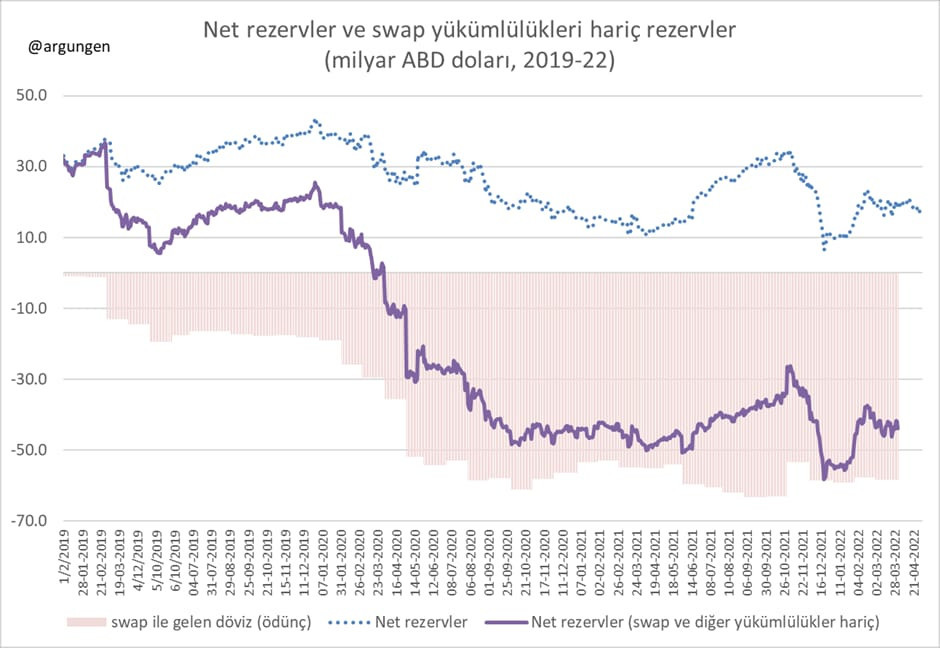

2018-19’da kur krizi sonrasında yerel seçimlere gidilirken MB yöneticilerinin eliyle görünse de esasen Erdoğan yönetimi açık bir tercihte bulunmuştu. Yeni siyasal rejimin konsolidasyonuna giden yolda yüksek büyüme için faizin giderek düşmesi, 2018 kur şokunu bir yol kazası olarak anmak içinse kur istikrarının sağlanması ve bu nedenle Türk Lirası'na karşı atakların savuşturulması gerekliydi. Bu hevesle küresel finansal koşullar 2019’da yol verirken MB ve Erdoğan yönetimi bir çıkmaz sokağın taşlarını döşediler. MB bilançosu ve verilerinden türettiğim aşağıdaki grafikte gördüğünüz üzere bilanço dışı yükümlülükler aracılığıyla esasında rezerv kalmamışken döviz piyasalarına müdahale edildi. Çıkmaz sokakta atılan bu heyecanlı adımlar pandemi başlangıcında yeni bir seviyeye ulaştılar.

Kökü 2018-19 krizinde yatan Türkiye’nin 'no rezerv' dönemi 2020 baharında resmen başladı. Sert faiz artışını gündemden çıkarmaya çalışan müdahaleler bazı ekonomik sorunların ertelenmesine vesile oldu, çıkış yolu için ısıtılan Yeni Ekonomi Modeli yönelimi ise 2021 sonunda dönemin en büyük sarsıntılarından birisiyle çakıştı (kısmen de 2021 Aralık çalkantısına karakterini verdi).

Şaşırtıcı denecek kadar uzun süredir devam eden bu yöntem, ancak milyonların hayatının çok derinden etkilendiği bir yeni çalkantı ya da sert bir politika dönüşüyle sona erecek görünüyor. Bu çirkin sonu beklerken MB son derece sınırlı hale gelmiş müdahale gücünü gözlemcilerin önünde daha da belirgin hale getirmek ister duruyor. Para Politikası Kurulu, 'küresel barış ortamının yeniden tesis edilmesi ve enflasyonda baz etkilerinin de ortadan kalkmasıyla dezenflasyonist sürecin başlayacağını öngörme'ye devam ediyor.

Kısacası gelinen noktada MB enflasyonu düşürmek için bir şey yapamıyor. Resmi açıklamalara atıfta bulunarak şu cümleyi yazmak mümkün: İş, Hazine ve Maliye Bakanı’nın yüreğine ve küresel barış tesisine kaldı.

HAZİNE'NİN LABİRENTİ

Bütün bu hatırlatma sonrasına uluslararası yatırımcılar tarafından anlaşılamayan garantili tahvile ve Türkiye’deki piyasa gözlemcilerinde de “bakalım ne olacak?” sorusuna yol açan enflasyon korumalı tahvillere gelebiliriz.

Nisan ayında fon yöneticileri ile yapılan görüşmelerde ABD dolarına garanti yüzde 4 getiri sunan ve yabancı yatırımcıyı iki yıl boyunca lirada kalmaya davet eden tahvil çıkarma planının yeterince ilgi görmediği anlaşılıyor. Önerilen takas mekanizmasının yabancı sermayeye ilgi çekici gelebilecek olan kısmı, lira değer kazanır ve enflasyon düşerse bu araca yatırım yapanın çok yüksek getiri elde edecek olması. Ancak veriler söz konusu ihtimalin çok düşük olduğuna işaret ediyor. Hal böyleyken yabancı fonlar, risk primi yüksek bir ülkeye, yerli parada uzun süre kalma taahhüdüyle gelmek istemiyorlar.

Ülke içinde ise enflasyona karşı koruma sağlamanın ötesinde getiri sunması ihtimali nedeniyle süper tahvil olarak adlandırılan finansal araç hazırlığının tamamlandığı açıklandı. Vadesi kısaltılırsa kamu açısından daha kötüsü olan bir süper bono çıkartılabilir. Her durumda bu tarz bir borçlanma aracı 2023’e kadar Erdoğan yönetiminin yeni kaynak yaratma arayışını karşılayıp, para-sermaye sahiplerine istedikleri getiriyi verecektir. Bu aracın arka planında da benzer bir beklenti yaratma isteği bulunuyor. Süper tahvil, eğer çıkartılırsa yatırımı her koşulda koruma vaadi ile gelecek. Bu aracın birikimli etkisi ise iç borç stokunun çok hızlı artışı ve Hazine borçlanma vadesinin daha da kısalması olacak.

Merkez Bankası'nın girdiği çıkmaz sokak, Hazine’nin labirentlerine karışacak görünüyor. Türkiye ise son 20 yılın en yüksek enflasyonu altında inliyor. Kapitalist birikim sürecinin bu coğrafyadaki yapısal krizleri kendilerini döviz krizi biçiminde açığa vurmaya devam ediyor, küresel koşullar kadar sürekli finansal kayıp hali de liralaşmanın bir türlü gerçekleşmediği ortamın ömrünü uzatıyor. Enflasyon korumalı hatta süper olarak tasvir edilen tahvil bazı gerçek ve tüzel kişilerde lirada kalma yolunda ek bir istek uyandırabilir, tartışılanın aksine kur korumalı mevduatta azalmaya yol açmadan kotarılabilir. Ancak çıkarılırsa eğer, bu aracın, para-sermaye sahiplerinin arayışına yanıt verirken orta vadede sonu oldukça çirkin bitecek hız ve ölçekte devlet borcu birikimine varacağı açık duruyor.

Ali Rıza Güngen Kimdir?

Siyaset Bilimci, araştırmacı ve çevirmen. Doktorasını ODTÜ Siyaset Bilimi ve Kamu Yönetimi’nde tamamladı. Türkiye’de borç yönetimi, devlet bankaları, küresel Güney’de finansallaşma ve devlet kuramı alanlarında yayımlanmış çalışmaları bulunmaktadır. Araştırmalarına York Üniversitesi'nde devam etmektedir.

Belediye borcu kimin borcu? Kim ödeyecek? 27 Ağustos 2024

Türkiye’nin insani yardımının şifreleri: Kahire 82, Şam 83? 26 Ocak 2024

Yerel seçimlerde sadece yerel yönetimler için mi oy verilecek? 13 Ocak 2024

Yeni Ekonomi Modeli tamam mı devam mı? 30 Haziran 2023 YAZARIN TÜM YAZILARI