ABD bütçe açığının Türkiye'ye etkileri

Umalım ki ABD bütçe açığı ile mevduatların vergilendirilmesi ve stopaj oranlarının artışı yoluyla mücadele etsin ve o güne kadar biz de risk primlerimizi kontrol altında tutmayı başarabilelim.

Görkem Güven

Türkiye ekonomi tarihinde FED kararlarının böylesi bir dikkatle izlendiği başka bir dönem olmamıştır. Küresel ekonomi ilgisinden değil elbette, ekonomik bağımsızlığımızı tümüyle yitirmiş olmamızdan kaynaklanıyor bu durum. Son 20 yılda yaşanan küreselleşmenin bunda payı büyük fakat artan dolarizasyon, hane halkının döviz simsarı (FX Trader) haline gelmesi, sıcak para ihtiyacının domestik tasarruflarla sağlanamayışı, ithalata bağımlı ihracat politikalarıyla bu durumun esas faili ne yazık ki bizleriz. Madem bu denli göbekten bağlıyız Amerikan ekonomisine o halde biraz daha dikkatle inceleyelim okyanus ötesinde olup bitenleri.

FED’in faiz indirimine kesin gözüyle bakılıyor ve Birleşik Devletlerden gelecek her faiz indirimi haberi Türkiye ekonomisi açısından coşkuyla karşılanıyor. FED’in faiz indirimi, yabancı yatırımcı için Türkiye mevduat piyasalarını daha cazip hale getiriyor. Fakat bu sefer tablo biraz farklı olabilir. Çünkü satır aralarında kalmış önemli bir gelişme daha var. Her ne kadar Amerikan muhalif basınında geniş yer bulsa da ülkemizde pek de üzerinde durulmadı. Çünkü Türkiye’de ekonomi algısı kısa vadeli ve günü kurtarmak üzerine kuruludur. Oysa gittikçe derinleşen ABD bütçe açığı 2020’de Türkiye’yi ciddi anlamda etkileyebilir.

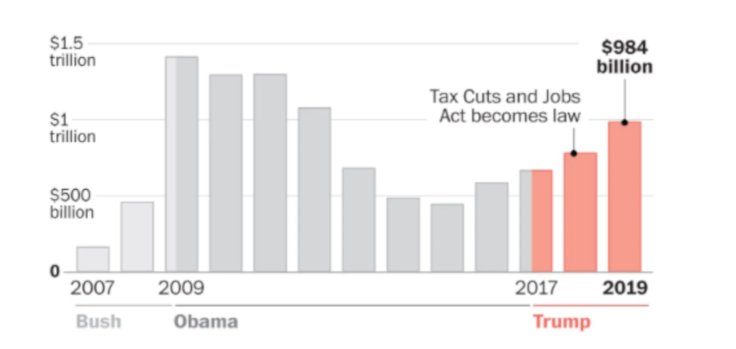

ABD bütçe açığı 2019 yılında 984 milyar dolar olurken, üst üste dört yıldır yükselen ivme ile artmakta. Geçen yıla göre 205 milyar dolar (yüzde 26) artış gösteren bütçe açığı, Trump dönemi politikaları boyunca yüzde 50 artış gösterdi. 2009 finans krizi ile baş etmek için kamu sübvansiyonları sonucu 1.4 trilyon dolara çıkan bütçe açığı Obama’nın başarılı vergi politikaları ile 500 milyar dolara gerilemişti. Üstelik bütçe açığındaki bu daralma, Obama-Care gibi yoksul kesim için sağlık harcamalarının devlet tarafından karşılanması yönünde ciddi adımlar eşliğinde başarılmıştı.

Grafik 1: 2007-2019 arası ABD Bütçe Açığı / Kaynak: Treasury Department, Management and Budget Office of USA Government

Grafik 1: 2007-2019 arası ABD Bütçe Açığı / Kaynak: Treasury Department, Management and Budget Office of USA Government

2009’da Hazine tarafından piyasaya sürülen milyarlarca dolar ve satın alınan finans şirketlerinin bilanço etkisi; 2012’de bu payların bütçe geliri haline getirilmesi, bir kısmının NASDAQ ve Dow Jones’da satılması ve savunma bütçesindeki tasarruflarla tamamen bertaraf edilmişti. Nihayetinde sürdürülebilir bir büyüme ve Bush dönemi neo liberal piyasacılığın olumsuz etkilerinden arındırılmış, regüle edilmiş bir finans piyasası ile Obama görevini devretmişti. Eksponansiyel piyasacılığın öncüsü olan Trump vergi kesintilerini özel sektörü ihya etmek için kullanmış fakat vaat ettiği bütçe gelirlerinin hiçbirini yaratamamıştı. 2008-2009 finans krizine güçlü bir bütçe yapısı ile yakalandığı için Keynesyen politikalara başvurabilmişti. Şu an hiçbir finansal tehdit olmamasına rağmen bütçe açığını 1 trilyon dolar seviyesine yükseltmiş olan ABD, olası bir krizde kamusal harcamalara başvuramayacak. Ekonomik büyüme dönemlerinde, vergi gelirlerinin yüksek, işsizlik ve sosyal yardım ödemelerinin ise düşük olması nedeniyle, bütçe açığının artması pek sık rastlanan bir durum değildir. 2017 vergi indirimleri yasası ve 2018-19 askeri harcama bütçelerindeki artıştan kaynaklanan bu durum kısa sürede normale dönecek gibi görünmüyor. Bütçenin faiz ödemeleri (devlet iç borçlanma senetlerine ödenen faiz ve kupon ödemeleri) 380 milyar dolar oldu. Bu miktar neredeyse Amerika’da halk için yapılan sağlık harcamalarına eşit. Piyasa ekonomisi teorilerinin iddia ettiği gibi vergi kesintilerinin ticari hacmi arttıracağı, şirketlerin karlılıkları yükselirken ödeyecekleri kurumlar vergisi sayesinde bütçe gelirlerinin artacağı da yüzyılın en büyük fiyaskosu olarak ekonomi tarihinde yerini aldı.

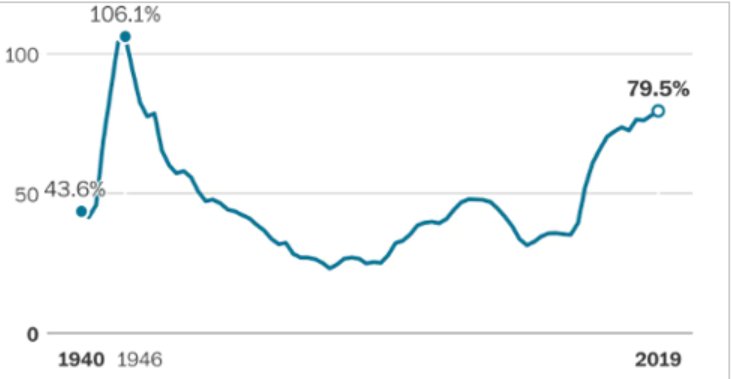

Bütçe harcamalarının 2017-2020 arasında yüzde 16 artacağı öngörülüyor. Obama döneminde kısılan askeri harcamalar, Trump döneminde 550 milyardan 700 milyar dolara çıkarılarak bütçenin en büyük kalemi oldu. Gayrisafi milli hasılasına oranla Amerika’nın borç tutarı da ikinci dünya savaşı sonrası en yüksek seviyesine ulaşmış oldu.

Grafik 2: ABD Kamu Borcunun GSYH’ye oranı / Kaynak: Treasury Department, Management and Budget Office of USA Government

Grafik 2: ABD Kamu Borcunun GSYH’ye oranı / Kaynak: Treasury Department, Management and Budget Office of USA Government

Kongre ve Beyaz Saray tarafından çok dile getirilmek istenmeyen ve cumhuriyetçi medya tarafından üstü örtülen bu konu ne yazık ki bizleri de yakından ilgilendiriyor. FED faiz indirimleri gelişmekte olan ülkelerin mevduat getirilerini daha cazip hale getiriyor fakat bütçe açığının kontrol altına alınması için alınacak önlemler parasal bir sıkışmaya neden olabilir. Son 15 yılın en yüksek seviyesine ulaşan askeri harcamaların ABD’de farklı bir etkisi vardır. Pentagon fonlanırken aslında ABD sanayisi de dolaylı yollardan sübvanse edilir. ABD teknoloji ve elektronik sanayisi Pentagon’un en büyük taşeronudur. Neredeyse büyük çoğunluğu Pentagon’un askeri projelerinde parça üretici, üstlenici ya da projeci rolü oynarlar. Ve askeri AR-GE’den paylarına düşeni alırlar. Burada yaşanacak bir bütçe kısıntısı bu firmaların para piyasalarından fonlanma arayışına girmelerine neden olacaktır. Özel sektör borçlanma araçlarındaki arz fazlası faizlerde artışa neden olacaktır. Bu da FED’in politika faizi indirimlerinin etkisini nötralize edecektir. Bu durumda Türkiye’ye akacak fonlar bütçe açığını daraltmak için alınan önlemler sonucu yaşanacak parasal daralmayı kompanse etmek üzere ABD’ye yöneltilecektir. Umalım ki ABD bütçe açığı ile mevduatların vergilendirilmesi ve stopaj oranlarının artışı yoluyla mücadele etsin ve o güne kadar biz de risk primlerimizi kontrol altında tutmayı başarabilelim.

*Finansal Risk Yönetimi ve İç Denetim Uzmanı