Bir salgının ekonomi portresi

Bugün kamusal araçlarla döviz fiyatları kontrol edilmeye çalışılırken, Katar, İngiltere ve Japonya swap hatlarından gelen iyi haberlerle bir miktar iyileşme gözleniyor. Katar ile Türkiye’nin swap anlaşmasının 5 milyar dolardan 15 milyar dolara yükseltilmesi ile rahat bir nefes alınmış gibi görünüyor. Fakat burada yanlış anlaşılabilecek bir noktaya dikkat çekmek gerek.

Görkem Güven*

Serbest piyasa ekonomileri finansal krizlerle deterministik bir ilişki içindedir. Birbirlerinin nedeni ve sonucu olmaya aşina oldukları gibi de-regüle edilmiş finans piyasalarının ne denli geniş çapta finansal balonlara ve ardından krizlere yol açabileceği artık bilinen bir gerçek. Merkez bankalarının özerk konumları ve özgül ağırlıklarının arttırılması sayesinde bu problemlerle baş edebilmenin yolu bulunmuş gibi görünüyordu. Fakat hiç kimse küresel düzeyde bir iş bölümü ve karşılaştırmalı üstünlükler esası ile kurulmuş olan uluslarası tedarik zincirinin zarar göreceğini tahmin etmiyordu. Üretim ve tüketim olarak ikiye bölünmüş olan güç dengesi aynı zamanda tasarımcı fikri mülkiyet (ABD) ve iş gücü-imalat (Çin) temelinde de ikiye bölünmüştü.

Fakat dikkat çekmeyen birkaç fütürist dışında ekonomi camiasında hiç kimse pandemik bir nedenden ötürü bu global tedarik zincirinin ciddi bir darbe alacağını öngörememişti. Öyle ki şirketler arası sözleşmelerde mücbir sebep olarak gösterilmesi bile düşünülmemişti. Dünya hammadde tüketiminin neredeyse yarısını tek başına gerçekleştiren Çin (yüzde 59 çimento, yüzde 57 nikel, yüzde 50 bakır...), nihai ürün talebinin azalması ile hammadde alımını ve üretimini yavaşlattı. Bu durum emtia fiyatlarında ciddi bir düşüşe neden oldu. Bakır fiyatlarında ilk iki ayda yüzde 12.5’e varan düşüşler görüldü. Teksas ham petrol varil fiyatının spot piyasada -40 dolara inmesinin ardından, Brent petrol de 20 dolara kadar geriledi.

Grafik 1: US Petrol Fiyatları

Grafik 1: US Petrol Fiyatları

Grafik 2: Brent Petrol Fiyatları

Grafik 2: Brent Petrol Fiyatları

Kaynak: Bloomberg Oil Prices

Fakat bu noktada emtia fiyatlarındaki düşüşün gelişmekte olan ülkeler için doğurduğu fırsatlara da değinmekte fayda var. Özellikle ülkemiz için petrol ve metal emtia endüstriyel bir girdidir. Girdi maliyetlerinin artması ihracatımızdaki katma değeri azaltarak ihracat net döviz kâr marjını düşürmektedir. Türkiye özelinde, petrol fiyatlarındaki her 6 USD’lik düşüşün cari açığımızı 1 milyar USD azalttığı gözlenmiştir. Fakat girdi maliyetleri düşerken ihracat ana kalemlerimize (otomobil, konfeksiyon, yedek parça) olan talep düşmektedir. Gelişmekte olan ülkeler düşen emtia fiyatlarının ve azalan enerji maliyetlerinin avantajı ile gelişmiş ülke pazarlarının talep daralması arasında sıkışmıştır. Salgın sonrası ekonomik durumumuzu belirleyecek kritik nokta, ihracat pazarının açılması ile girdi maliyetlerinin artışı arasındaki gecikme etkisi. Yani kabaca hangisinin önce gerçekleşeceği. Bunu anlamak için de 4. çeyrek valörlü, vadeli işlem piyasalarında oluşan fiyatları izlemek gerekir.

Yalnızca fiyat avantajı değil, aynı zamanda global tedarik zincirinde Çin’in pozisyonunun yarattığı tek merkezli üretim tedirginliği, gelişmiş ülkelere, üretim ağlarını farklı ülkelere dağıtarak olası bir bölgesel krizden daha az zararla çıkmayı düşündürmesi ülkemiz için yeni fırsatların doğmasına neden olacaktır. Fakat Türkiye’nin, doğrudan yatırımların seçim kriterlerine uygun olması bu noktada ciddi bir önem taşıyor. Demokratik yönetim ve bağımsız hukuk dediğimizde, ABD ve AB korporasyonlarının üretim için Çin’i seçmiş olmaları ile çelişkili gibi görünecektir. Bu noktada Türkiye’nin yabancı yatırımları çekmek için ana rakibinin Çin olmadığını, Çin’in işgücü maliyetindeki seviyesi ile rekabet edilemeyeceği için farklı avantajlar sağlanması gerektiği ve rakiplerimizin Çin’in kendi hacmine göre oldukça küçük oranda yaratacağı boşluğu doldurmak için bekleyen Brezilya, Güney Kore, Güney Afrika, Arjantin gibi ülkeler olacağı unutulmamalıdır. Öte yandan Çin’in tekstil, hızlı tüketim ürünleri, kişisel hijyen, medikal araçlar gibi sanayi kollarında gelişmiş ülke pazarlarında güven kaybı yaşadığı görülmektedir. AB ithalat kriterlerine, ülkelerin salgın önlemleri ve kamu sağlığı performansı ile ilgili göstergelerin ekleneceği düşünülürse, bu durum kaybettiğimiz Avrupa pazarını kazanmak için iyi bir fırsat olacaktır.

Salgın sonrası neredeyse her ülke parasal genişleme yoluyla ve kamusal harcamaları arttırarak salgının ekonomik etkilerini hafifletmeye çalışmıştır. Dünya genelinde sağlık harcamaları, vergi indirimleri ve sosyal yardımlar başta olmak üzere, salgının kamu maliyeti 3.3 trilyon dolara ulaşmıştır. (IMF Fiscal Monitor 2020) Bu doğrudan harcamalara ek olarak, DİBS’ler yoluyla yapılan kamu borçlanmaları, özel sektöre verilen kredi garanti fonları, kamusal teminatları ve müteselsil yükümlülükler (contingent liabilities) devletlerin üzerinde çok ciddi mali riskler oluşturmaktadır. Ülkemizde son beş yılda bu konuda yeterince başarılı olmadığı için, önemli bir risk göstergesi olan CDS (Türkiye tahvillerinin geri ödenmemesi ihtimaline karşı yabancı yatırımcının ödeyeceği sigorta primi) değerleri, 31 Ocak itibariyle 239 iken, 8 Mayıs’ta 643’e yükselmiştir. Kısaca ülkemizin yabancı yatırımcı ya da kreditörlerin nazarında borcunu ödeyememe riski 2.7 katına çıkmıştır diyebiliriz. Her 100 CDS puanının borçlanma maliyetini (faiz oranı) yüzde 1 oranında arttırdığını düşünürsek, CDS primi yüksek ülkeler ve o ülkedeki şirketler borçlanmak için daha yüksek maliyetlere katlanmak zorunda kalır. Hatta yatırım yapma ya da borç verme ihtimali olan fonun önceden belirlenmiş risk derecesine göre, yüksek CDS nedeniyle, ülkemizin bu kaynaklardan hiçbir şekilde yararlanamaması anlamına da gelebilir (insurance funds, mortgage funds). Örneğin Tükiye’de yatırım yapabilecek, devlet tahvili ya da banka bonosu alabilecek bir ulusarası fon, fonun risk eşiği yüzde 5 olduğu için ülkemizde yatırım yapamayacaktır. USD ve EUR kaynaklara erişmek isteyen diğer ülkelerle risk seviyemizi CDS primleri üzerinden kıyasladığımızda ne yazık ki daha üzücü bir tablo ile karşılaşıyoruz. Örneğin Rusya’da Aralık 2019’dan bu yana standart düzeyi 55-60 seviyelerinde olan CDS, salgın ve petrol fiyatlarındaki düşüş nedeniyle mart ayında 315’e yükselmiş fakat 19 Mayıs itibariyle 134 seviyesine inmiştir. Birçok noktada ülkemiz ile kıyaslanan ve salgının ciddi tahribata yol açtığı Güney Kore’de ise bu değer 57.5 ile 20.3 seviyesinde gidip gelmiştir. (Bloomberg, 5 Years Sovereign CDSs).

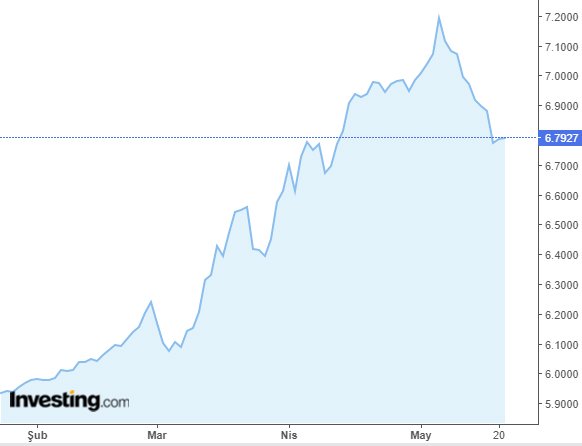

CDS rakamlarımızdaki yükselmenin yanı sıra küresel ölçekte doların güç kazanmasıyla mayısın ilk haftası TL’de 2018 Ağustos ayından bu yana yaşanan en şiddetli değer kaybı yaşandı ve USD/TRY 7.20’ye ulaştı.

Grafik 3: Salgın dönemi USD/TRY kurları Kaynak: Investing USD/TRY Charts

Grafik 3: Salgın dönemi USD/TRY kurları Kaynak: Investing USD/TRY Charts

Görece USD/TRY’deki değer kaybı gecikmeli bir etki olarak görünüyordu. Çünkü salgınla birlikte USD’nin güvenli liman olarak algılanması sonucu 19 Mart'ta dolar endeksi 102.75 ile kapanış yaptı. Trump’ın zayıf dolar, rekabetçi ihracat fiyatları politikası sonucu 2017 Mart’tan bu yana 95-97 bandında seyrediyordu.

Salgın sonrasında ilk ekonomik önlemlerden biri olarak 9 Mart'ta FED’in piyasaya sürdüğü 150 milyar dolara rağmen USD endeksinin ulaştığı bu değer, doların tıpkı altın gibi bir tür güvenli liman haline gelmesi ile açıklanabilirdi. Resesyon dönemlerinde FED’in (ve diğer Merkez Bankalarının) piyasalara para enjekte etmesinin ardında iki temel motivasyon bulunmaktadır. Bunlardan ilki paranın maliyetini düşürerek, likite erişimi arttırmak ve durgunluk döneminde yatırım harcamalarını daha cazip hale getirmektir. İkincisi ise piyasada aktif olmayan (non-circulated money) paranın, banka hesaplarında ya da risksiz fonlarda tutulan paraların, getirisini düşürmek ve parayı tutan banka ve diğer finansal kuruluşların üzerindeki maliyeti azaltmak. Merkez banklarının da diğer özel bankaların mevduat ve kredi bankeri (banker of the bank) olduğu düşünülürse, yani özel bankaların merkez bankalarında mevduat yaptıkları ve merkez bankası hesaplarında tuttukları rezervleri için belli bir faiz geliri elde ettikleri düşünülürse, faiz indirimlerinin sanılanın aksine yalnızca piyasadaki kredi faizlerini düşürmek için atılmış bir adım olmadığı da anlaşılacaktır. Merkez bankaları faiz indirimleri ile kendi üzerlerindeki maliyet baskısını da azaltırlar. FED’in negatif faiz uygulamasının dahi tartışıldığı bir atmosferde TL’deki bu değer kaybının nedenlerini salgından çok daha önceki ekonomik kararlarda aramak gerekir.

EUR ve USD kurlarının en yüksek noktaya ulaştığı gün BNP Paribas, Citibank ve UBS bankalarına döviz-TL takas yasağı getirilmesiyle, TL’de kısa pozisyonda olan bu bankalar hızla pozisyon kapatmak ve ciddi miktarda dolar satmak zorunda kaldı. Bu durum TL’de hızlı bir değerlenme yarattı. BDDK’nin ve diğer regülatörlerin piyasaya yaptırımcı müdahalelerle döviz kurlarını düşürmesi mümkündür. Fakat bu tip önlemlerin de hem kısa hem de orta vadede olumsuz etkileri olmaktadır. Kısa vadede TL’ye swap piyasaları ile erişimi engellenen yabancı yatırımcı ciddi mitarda DİBS ya da hisse satışı ile bu ihtiyacı karşılamaya yönelir. Bu kararın alındığı 7 Mayıs yabancıların DİBS satışı sonrası devlet tahvillerinde fiyat düşüşü yaşanmış, bu da devletin borçlanma maliyetini arttırmıştır. Bugün kamusal araçlarla döviz fiyatları kontrol edilmeye çalışılırken, Katar, İngiltere ve Japonya swap hatlarından gelen iyi haberlerle bir miktar iyileşme gözleniyor. Katar ile Türkiye’nin swap anlaşmasının 5 milyar dolardan 15 milyar dolara yükseltilmesi ile rahat bir nefes alınmış gibi görünüyor. Fakat burada yanlış anlaşılabilecek bir noktaya dikkat çekmek gerek. Bu anlaşma ile birlikte Türkiye 10 milyar dolar değerinde Katar Riyali'ni TCMB rezervlerine dahil edecek, Katar Merkez Bankası da 10 milyar dolar değerinde TL’yi kendi rezervlerine katacak. İki tarafta dolar cinsinden eşit miktarda paranın takasını yaparken bu para birimlerinin faizlerini swap anlaşmasının vade sonunda birbirlerine ödeyecekler. Fakat bu anlaşma FED ile yapılmadığı için TCMB rezervlerine doğrudan USD eklememiş oluyor. 10 milyar dolar değerinde Katar Riyali'nin rezervlere eklenmesi, rezerv kalitesi sorusunu gündeme getirecektir. Yeni kurulacak swap hatlarının geçici bir rahatlama sağayacağı düşünülmekte, fakat Türkiye ekonomisi taşıma suyla döndürülmeye devam etmektedir.

*Finansal Risk Yönetimi ve İç Denetim Uzmanı