Offshore para trafiği ve toplanamayan vergiler

Türkiye’nin zenginleri milyonlarca (bazen milyarlarca) doları bir OFC’ye yatırım yapmak için kullanabilir, Türkiye’deki yüksek faizden ve borsa balonlarından faydalanmak üzere dışarıdan “yatırıma” gelebilir, bir süre sonra pek sıkıntıyla karşılaşmadan çıkıp gidebilirler. Bu tarz yatırımlar ve para trafiği daha az vergi ödemek için kullanılabilir. Eksiğiyle gediğiyle kanuni altyapı var olsa da gereken incelemeler yapılmamakta, adımlar atılmamaktadır.

Türkiye’de politika yapıcılar gelir dağılımını bozan mevcut vergi düzenini itinayla koruyor. Özel tüketim vergisi, ithalde alınan KDV ve gelir vergisi ile esas parayı toplayan Maliye aslında tahakkuk eden vergilerin önemlice bir kısmını toplayamıyor, ancak yine de esasen tüketimi vergilendirerek yola devam edilebiliyor.

Çarpık vergi sistemi, milyarlarca kazanan şirket sahiplerinin çok düşük miktarlarda vergi vermesini mümkün kılıyor. Türkiye’de kurumlar vergisinin toplam vergi gelirleri içinde neden bu kadar az yer tuttuğunun birçok cevabı var. Bu yazıda nedenlerden sadece birisine değineceğim. Fakat konunun kamu borç sorunu ağırlaşırken giderek önem kazandığını belirtmeliyim.

JERSEY'İM CAYMAN'İM CENNETİM

Vergi cennetlerinin izleri daha öncesine kadar sürülebilse de offshore olarak anılan ve ulus devletlerin düzenlemelerinden azade görünen para piyasaları oluşumuna II. Dünya Savaşı sonrasında Bretton Woods sisteminin çelişkileri vesile oldu. 20. yüzyılın son çeyreğindeki muazzam finansal genişleme dönemi çokuluslu şirketlerin rekabetinin kızgınlaştığı ve çeşitli düzenlemelerden kaçınma konusunda sermaye gruplarının giderek ustalaştığı bir dönemdi. Finans merkezlerinde sunulan özel hizmetler arasına düzenleme boşluklarından faydalanarak daha az vergi verme, servetleri gizli hesaplarda saklama ya da bu hesaplara transfer etme yerleşti. Bugün kendi ekonomik büyüklüğünü fazlasıyla aşan miktarda, esasen yerleşik olmayan şirketlere kurumsal ve finansal hizmet temin eden yerlere offshore finans merkezi (OFC) deniliyor.

Dev şirketleri vergilendirme konusunda kamuoyu baskısıyla çeşitli Avrupa ülkeleri adım atmaya çalışsalar da alınan mesafe halen çok yetersiz. Çokuluslu şirketler usta mekanizmalarla offshore finans merkezlerinde şirketler (uzantılar) kuruyor, fikrî mülkiyet ve patent ödemelerini buralara aktarıyor, neredeyse hiç vergi ödemiyor, bu sayede piyasada rakiplerine karşı yeni cephane biriktirebiliyorlar.

ÇİFTE İRLANDALI HOLLANDA SANDVİÇİ

Vergi kaçırma mekanizmalarından en ünlüsü Apple’ın da bugünlere gelebilmesini sağlayan Çifte İrlandalı Hollanda Sandviçi. Bu şemada İrlanda’da yer alıp, düzenlemelere göre örneğin Bermuda’da görünen bir şirkete ABD’deki ana şirketin fikri mülkiyet ve patent ödemeleri aktarması zemini oluşturuyordu. İrlanda’da başka bir şirket dünyanın diğer köşelerine satışların gelirini toplarken yüksek miktarda telif ödemesini Hollanda’da aracı şirkete aktarıyordu. Buradan gelir yine Bermuda’daki şirkete aktarılırken, mümkün olan en az vergi ödenmiş oluyordu.

Söz konusu işlemlerin küresel ölçekte miktarına dair yeterli veri bulunmuyor. Ancak Virgin Adaları, Cayman Adaları ya da Jersey gibi yerler kendi ekonomik büyüklüklerine göre çok fazla miktarda servetin aktarıldığı ülkeler. Paranın park edildiği ve izinin kaybedildiği bu yerler yanı sıra, bu merkezlere paranın aktarıldığı ana kanallar bulunuyor (esasen Hollanda, Birleşik Krallık, Singapur, İsviçre ve İrlanda). Yaygın eğilim, başka ekonomik sektörler toplam ekonomik faaliyette önemli rol oynasa dahi bu ikinci grup ülkeleri de OFC olarak tanımlamak.

Türkiye’de şirketlerin bu kadar az vergi veriyor olmasının nedenlerinden birisi offshore merkezlere aktarımın tüm hızıyla devam etmesi ve buraların olanaklarından faydalanan şirketlerin peşine düşülmemesi. Kurumlar Vergisi Kanunu’nun 30. Maddesinin 7. Bendinde öngörülmüş olsa da offshore ülkeler Cumhurbaşkanınca (eski rejimde Bakanlar Kurulunca) ilan edilmediği için isteyen istediği sandviçi düzenleyebiliyor.

Türkiye’de şirketlerin bu kadar az vergi veriyor olmasının nedenlerinden birisi offshore merkezlere aktarımın tüm hızıyla devam etmesi ve buraların olanaklarından faydalanan şirketlerin peşine düşülmemesi. Kurumlar Vergisi Kanunu’nun 30. Maddesinin 7. Bendinde öngörülmüş olsa da offshore ülkeler Cumhurbaşkanınca (eski rejimde Bakanlar Kurulunca) ilan edilmediği için isteyen istediği sandviçi düzenleyebiliyor.

ÇİFT KAŞARLI TOST

Türkiye’ye yapılan portföy yatırımlar ağırlıkla ana kanallardan ya da kendileri servetlerin park edildiği (ve izlerinin kaybedildiği) OFC’lerden geldiğini görüyoruz. Elbette örneğin Birleşik Krallık’tan gelen her tür portföy yatırımının yukarıda işaret ettiğim sandviçlerden faydalandığını söylemiyorum, ancak 2019’da Türkiye’ye gelen portföy yatırımların yarıya yakınının özel hassasiyet gösterilmesi gereken ülkelerden geldiği bir gerçek (bkz. IMF Coordinated Portfolio Investment Survey Veri Tabanı).

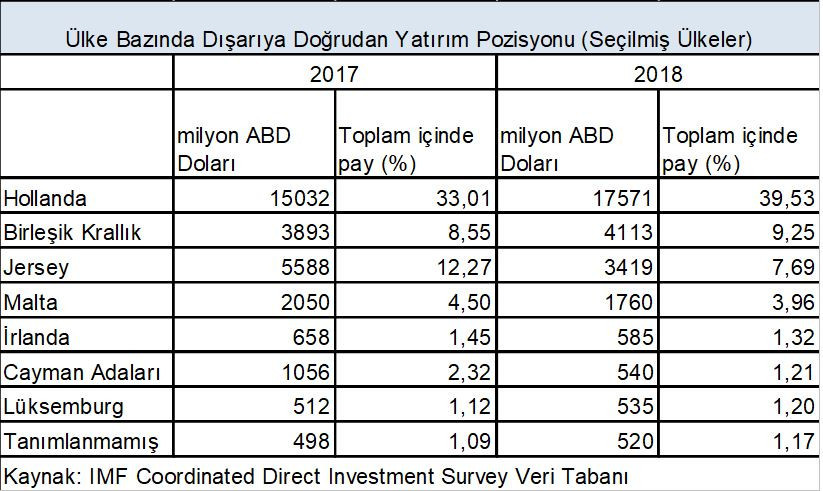

Mekanizmanın diğer yüzünü anlamak için bir yandan da dışarıya yapılan doğrudan yatırımları göz önünde bulundurmak gerekiyor. Ülkeden dışarıya yapılan yatırımların OFC’lere ya da ana kanallara akması, servet transferinin gerçekleşmekte olduğunun göstergelerinden birisini sunuyor olabilir.

Burada da aynı çekinceyi eklemeliyim. Örneğin Hollanda’ya yapılan yatırımların hepsinin nihayetinde şüpheli merkezlere aktarıldığını söylemek uygun değil. Türkiye şirketlerinin Çifte İrlandalı Hollanda Sandviçi geliştirecek gelir kaynakları (örn. fikri mülkiyet ve patent geliri) pek yok. Ancak dışarıya yapılan doğrudan yatırımın yüzde 65’i OFC’lere ve ana OFC aktarım kanallarına gidiyorsa orada dikkat edilmesi gereken işlemler söz konusu olabilir (bkz. yukarıdaki tablo. IMF veri tabanı ile TCMB Uluslararası Yatırım Pozisyonu arasındaki farklar önemli, ancak veri toplama zamanı ve değerleme yöntemleri ile ilgili olabilirler ve argümanı etkilemiyorlar. Tabloda 520 milyon dolarlık yatırımın gittiği tanımlanmamış veya gizlenen yerler ayrıca merak uyandırıyor). Parayı OFC’ye “yatıran” şirketin Türkiye’de daha az vergi ödemesi, ancak aynı zamanda kısa süreliğine ülkeye girişlerle yüksek faiz ortamından yararlanabilmesi mümkün. Bu sade ve işlevsel mekanizmaya çift kaşarlı tost diyebiliriz.

Transfer fiyatlandırması gibi yöntemlerle vergi yüklerini azaltan şirketlerin koruma duvarları aşılmadı. Bu tarz mekanizmalar bilhassa iz kaybettirmek üzere tasarlandığından daha öteye pek gidemiyoruz. Lakin, finansallaşmanın ana aktörlerinden olan devletler (demokratik müdahaleler ve kampanyaların baskısıyla) kendi izleme kapasitelerini seferber edip bu para trafiğine bir miktar ışık tutabilirler. Burada da eşgüdümlü bir çaba gerekiyor. Türkiye’nin bir ya da birkaç ülke ile (örneğin Jersey) bilgi paylaşımı anlaşması imzalaması, sadece buralara aktarıma etkide bulunabilir.

Bildiklerimiz şunu söylemeye izin veriyor: Türkiye’nin zenginleri milyonlarca (bazen milyarlarca) doları bir OFC’ye yatırım yapmak için kullanabilir, Türkiye’deki yüksek faizden ve borsa balonlarından faydalanmak üzere dışarıdan “yatırıma” gelebilir, bir süre sonra pek sıkıntıyla karşılaşmadan çıkıp gidebilirler. Bu tarz yatırımlar ve para trafiği daha az vergi ödemek için kullanılabilir. Eksiğiyle gediğiyle kanuni altyapı var olsa da gereken incelemeler yapılmamakta, adımlar atılmamaktadır.

Bütün bunları yazma nedenimse Türkiye’nin mali alanının 2018-19 krizi sırasında kısmen ve fakat özellikle pandemide görülmedik hızla daralmış olması ve daralmaya devam etmesi. Bu sırada, gündeme alınan ve hızla yasalaştırılacak Kamu Mali Yönetimi ve Kontrol Kanunu ile Bazı Kanunlarda Değişiklik Yapılması Hakkında Kanun Teklifi (Esas No 2/3113) ile bütçeleme sistemini değiştirecek Erdoğan yönetimi, kamu harcamalarının takibini zorlaştırıyor. Toplam borç stokunun ve kamu özel işbirlikleri kaynaklı yükümlülüklerin hızla artışı arka planında pandemi sonrası toparlanmanın gecikmesi, yeni vergileri gündeme getirebilir. Oysa, her türlü yatırım ve sosyal harcama önerisi karşısına dikilen “kaynak nerede?” sorusunun cevabı kısmen çift kaşarlı tostlarda bulunabilir.

Ali Rıza Güngen Kimdir?

Siyaset Bilimci, araştırmacı ve çevirmen. Doktorasını ODTÜ Siyaset Bilimi ve Kamu Yönetimi’nde tamamladı. Türkiye’de borç yönetimi, devlet bankaları, küresel Güney’de finansallaşma ve devlet kuramı alanlarında yayımlanmış çalışmaları bulunmaktadır. Araştırmalarına York Üniversitesi'nde devam etmektedir.

Belediye borcu kimin borcu? Kim ödeyecek? 27 Ağustos 2024

Türkiye’nin insani yardımının şifreleri: Kahire 82, Şam 83? 26 Ocak 2024

Yerel seçimlerde sadece yerel yönetimler için mi oy verilecek? 13 Ocak 2024

Yeni Ekonomi Modeli tamam mı devam mı? 30 Haziran 2023 YAZARIN TÜM YAZILARI